Thẻ tín dụng hay đặc biệt là thẻ ATM là tài sản thiết thân của rất nhiều người. Để đảm bảo an toàn cho các tài khoản tín dụng và tài khoản thẻ ATM của khách, các ngân hàng ngày càng nâng cao tính năng bảo mật, đồng thời liên tục cảnh báo khách hàng phải thận trọng trước những chiêu trò khả nghi.

Tuy nhiên khi tính năng bảo mật của ngân hàng càng được nâng cao thì thủ đoạn lừa đảo của kẻ gian lại càng tinh vi, táo tợn. Không ít người đã bị lừa đảo mất trắng tiền trong tài khoản ngân hàng vì thiếu cảnh giác.

Những rủi ro khi sử dụng thẻ ATM

Thẻ ATM dùng để thực hiện các giao dịch tự động như kiểm tra tài khoản, rút tiền hoặc chuyển khoản, thanh toán hóa đơn, mua thẻ điện thoại v.v. từ máy rút tiền tự động (ATM).

Không thể phủ nhận sự tiện lợi của thẻ ATM, tuy nhiên người dùng loại thẻ này đôi khi cũng gặp phải một vài sự cố không mong muốn:

Mất tiền do bị lộ thông tin tài khoản:

Tình huống này thường xảy ra khi chủ thẻ không cẩn trọng khi nhập mật khẩu thẻ (mã PIN) tại cây ATM, tiết lộ mật khẩu thẻ cho người khác (ví dụ trong trường hợp nhờ rút tiền hộ) hoặc đặt mật khẩu dễ đoán (ví dụ là ngày sinh, số điện thoại, số chứng minh thư...).

Có được mật khẩu thẻ ATM của chủ thẻ, kẻ gian dễ dàng sử dụng thẻ để chiếm đoạt tiền mà không cần qua bất kỳ 1 thao tác xác thực nào khác.

Bị lừa đảo qua thao tác giao dịch trực tuyến:

Thực hiện giao dịch chuyển khoản, thanh toán trực tuyến bằng thẻ ATM cũng tiềm ẩn khá nhiều rủi ro nếu như thiết bị điện tử của chủ thẻ bị virus, chủ thẻ cung cấp user name, mật khẩu tài khoản hoặc mã OTP qua những website “khả nghi”.

Những rủi ro khi sử dụng thẻ tín dụng

Thẻ tín dụng (Credit Card) là một loại thẻ ngân hàng cho phép bạn mượn tiền của ngân hàng để mua hàng với điều kiện bạn phải trả lại số tiền bạn tiêu trong một khoảng thời gian quy định. Hay nói cách khác, thẻ tín dụng là thẻ chi tiêu trước trả tiền sau.

Số tiền trong thẻ tín dụng được ngân hàng cấp cho khách hàng gọi là hạn mức thẻ tín dụng. Thời gian miễn lãi (45 - 60 ngày) là khoảng thời gian bạn hoàn trả lại số tiền đã chi tiêu mà không bị tính lãi.

Sử dụng thẻ tín dụng càng phải thận trọng hơn so với thẻ ATM bởi loại thẻ này không yêu cầu thao tác nhập mã PIN khi thanh toán, số tiền có sẵn trong thẻ cũng thường trở thành “miếng mồi” cho những kẻ gian lừa đảo.

Một số hành động cực không nên dễ khiến chủ thẻ bị chiếm dụng tiền trong thẻ tín dụng:

Mất tiền do bị người khác chiếm dụng thẻ tín dụng

Nhiều người bị mất thẻ tín dụng nên đã bị kẻ gian “tranh thủ” quẹt thẻ, tiêu xài hết số tiền có trong thẻ.

Tuy nhiên nhiều trường hợp khác lại xuất phát từ sự chủ quan của chủ thẻ khi để thẻ lung tung, thậm chí là mang thẻ cho người thân, bạn bè mượn để sử dụng.

Theo nhiều khảo sát, việc cho người thân, bạn bè mượn thẻ tín dụng không phải là một quyết định khôn ngoan vì tỷ lệ ăn cắp thông tin trong trường hợp này là 25%.

Hơn nữa nếu có vấn đề với giao dịch, ngân hàng phát hành thẻ sẽ không đủ khả năng pháp lý để bảo vệ khách hàng.

Mất tiền do để lộ thông tin thẻ tín dụng

Chỉ cần thông tin mặt trước và mặt sau trên thẻ tín dụng của bạn là kẻ gian đã có thể thực hiện rất nhiều giao dịch nhằm chiếm đoạt tiền.

Có khá nhiều trường hợp khiến khách hàng bị lộ thông tin thẻ có thể kể đến như: tạo cơ hội cho người lạ sao chép, để lộ các giấy tờ, hóa đơn sao kê,...

Do đó, để tránh mất tiền oan sau khi nhận thẻ, chủ thẻ nên cạo (hoặc dùng băng keo dán) dãy 3-4 số cuối in ở mặt sau của thẻ (còn gọi là số CCV).

Bị hack tài khoản thẻ tín dụng

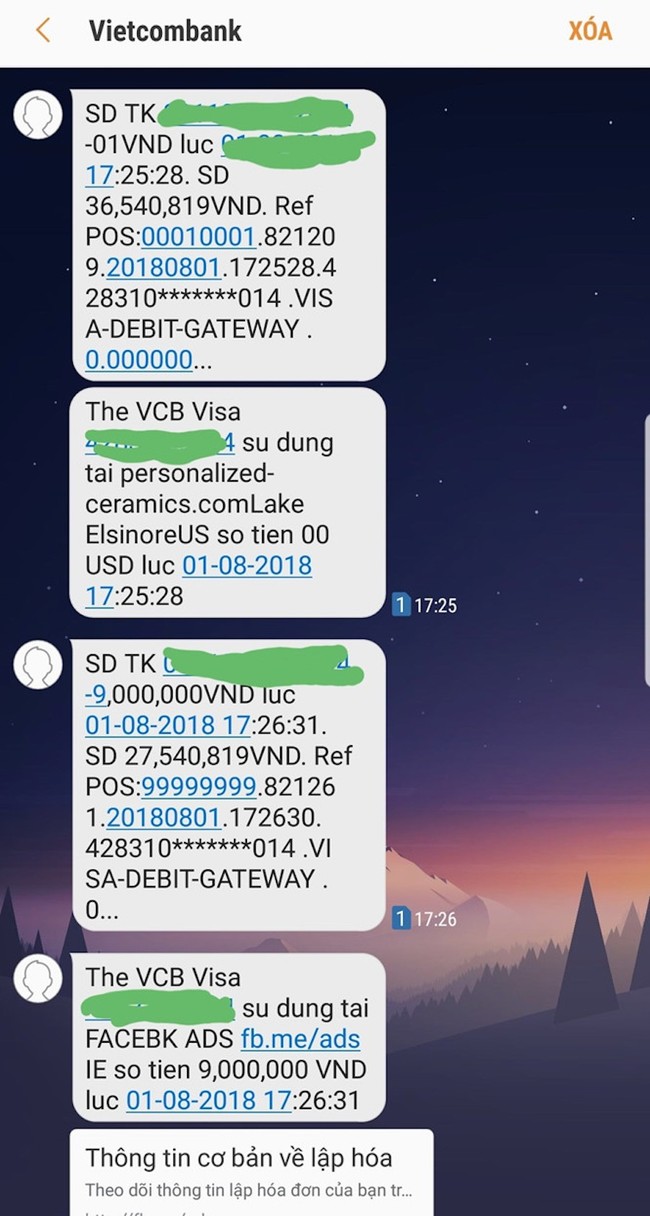

Chia sẻ với báo chí, chị H.N kể lại vụ mất 33 triệu đồng trên tài khoản thẻ Vietcombank dù chiếc thẻ vẫn còn trong túi. Cụ thể, vào khoảng 5h25 phút chiều 1/8/2018, chị N nhận được tin nhắn thông báo rằng thẻ Visa debit Vietcombank của chị đang được sử dụng tại một trang personalized-ceramics.com Lake Esinore US. Ngay sau đó, hàng loạt tin nhắn trừ tiền Facebook ads và Google ads gửi về, kèm thông tin trừ tổng số tiền 33 triệu đồng trong tài khoản thẻ của chị H.N.

Ảnh chụp màn hình trừ tiền của thẻ.

Hay anh Nguyễn Anh Dũng ở Cù Chính Lan, Hà Nội phản ánh việc anh bị "hack" thẻ tín dụng, ăn cắp mất số tiền là 18 triệu đồng từ tháng 5/2013 tới nay. Anh Dũng đã sử dụng thẻ tín dụng MC2 credit của ngân hàng VPBank với hạn mức tối đa là 25 triệu đồng. Cách thức của kẻ gian là giả mạo thẻ tín dụng để rút trộm 18 triệu tại hệ thống Retail VNM HA NOI NGUYEN KIM THU vào 2 lần (cuối tháng 5 và đầu tháng 6).

Ngoài ra, hacker còn có những thủ đoạn tinh vi hơn để đọc trộm thông tin trên thẻ tín dụng của khách hàng như gắn chip theo dõi trên máy POS, dùng thiết bị sao chép thông tin thẻ từ máy ATM,...

Nếu như nhận thấy thẻ của mình không quẹt mà cũng bị trừ tiên, điều đầu tiên khách hàng cần làm đó là gọi điện lên ngay số hotline của ngân hàng mình đang sử dụng thẻ và yêu cầu khóa hết các giao dịch online của thẻ, sau đó lên trực tiếp cơ sở giao dịch gần nhất để làm việc.

Tài khoản tín dụng của khách hàng cũng rất dễ bị tấn công với những thủ đoạn công nghệ đầy tinh vi. Nhiều người đã bị đánh cắp thông tin tài khoản khi truy cập vào 1 số website chứa mã độc hoặc giả mạo.

Ngoài ra, tháng 5/2019, nhóm 7 ngân hàng của Việt Nam có số lượng thẻ ATM chiếm khoảng 70% tổng số thẻ trên cả nước đã đăng ký chuyển đổi với CTCP Thanh toán quốc gia VN (Napas) từ thẻ từ sang thẻ chip theo chuẩn EMV. Việc chuyển đổi sang thẻ chip có mức độ bảo mật cao hơn, sẽ hạn chế rủi ro mất cắp thông tin của khách hàng.

Theo Napas, ưu điểm của thẻ chip là thông tin nằm trong chip được mã hóa và chỉ có ngân hàng phát hành mới đọc được dữ liệu trong thẻ và thẻ chip không thể làm giả được. Việc chuyển sang sử dụng thẻ chip sẽ khắc phục được tình trạng tội phạm thẻ đánh cắp dữ liệu thẻ để chế tạo thẻ giả nhằm rút trộm tiền.

Đặc biệt cảnh giác trước thủ đoạn giả mạo tinh vi nhằm chiếm đoạt tiền từ thẻ ATM, thẻ tín dụng

Không chỉ bị mất tiền qua những rủi ro kể trên, hiện nay rất nhiều người còn trở thành nạn nhân của những kẻ lừa đảo táo tợn, dễ rơi vào cảnh “tiền mất tật mang” vì thiếu cảnh giác. Đây là hình thức lừa đảo đặc biệt tinh vi, là hành vi vi phạm pháp luật nghiêm trọng được phản ánh rất nhiều trong thời gian gần đây.

Cụ thể, các nạn nhân bị kẻ gian lừa đảo trắng trợn bằng cách giả mạo là nhân viên ngân hàng, thanh tra kinh tế, thậm chí là công an để gây áp lực, yêu cầu chuyển tiền hoặc cung cấp thông tin tài khoản (mã PIN, mã OTP,...).

Trước hành vi lừa đảo này chủ tài khoản sẽ vô cùng hoang mang, do thiếu cảnh giác nên đồng ý làm theo lời đối tượng lừa đảo khiến mất rất nhiều tiền trong tài khoản.

Rất nhiều ngân hàng đã phải đồng loạt đăng tải thông tin cảnh báo đến khách hàng về hành vi lừa đảo nói trên, đồng thời đưa ra khuyến cáo:

- Chỉ dùng tên đăng nhập (username) và mật khẩu tài khoản ngân hàng điện tử để đăng nhập vào trang web chính thức của ngân hàng, không đăng nhập vào bất kỳ 1 trang web nào khác.

- Cẩn trọng với các thư điện tử lạ, cuộc gọi lạ xưng danh là nhân viên ngân hàng hoặc đối tác ngân hàng yêu cầu cung cấp thông tin thẻ, thông tin mã giao dịch gửi qua điện thoại hoặc email (OTP), hoặc yêu cầu truy cập vào một trang web lạ.

- Không tiết lộ thông tin thẻ hay số pin cho người khác; Che bàn phím khi thực hiện giao dịch tại máy ATM/POS và các thiết bị thanh toán thẻ khác.

- Lấy lại thẻ sau mỗi giao dịch tại cửa hàng. Tuyệt đối không đưa thẻ cho nhân viên thu ngân đi nơi khác.

- Thường xuyên thay đổi mật khẩu đăng nhập internet banking, mã pin thẻ.

- Bảo quản cẩn thận các thiết bị điện thoại di động và số điện thoại nhận các thông tin xác thực từ ngân hàng.

- Việc nhận mã OTP qua tin nhắn điện thoại như truyền thống được xem vẫn có rủi ro bởi hacker vẫn có thể tấn công vào phần tin nhắn này. Do vậy hiện nay, rất nhiều ngân hàng đã triển khai cung cấp mã OTP qua ứng dụng điện thoại (app).

Đây là phương pháp không những an toàn, ít rủi ro hơn mà còn tiện lợi hơn cho người dùng. Thậm chí, một số ngân hàng tại Việt Nam đã triển khai phương thức xác thực sinh trắc học (vân tay/khuôn mặt) cho khách hàng giao dịch online.

Với tính năng này, người dùng có thể sử dụng khuôn mặt hoặc vân tay để nhận diện, qua đó giúp các giao dịch trở nên nhanh chóng và an toàn hơn. Các ngân hàng ngày càng chú trọng trong việc nâng cấp hệ thống bảo mật, đặc biệt trong các giao dịch online của khách hàng.

Mỗi khách hàng cần lưu ý cập nhật kịp thời nhất những tính năng bảo mật mới từ ngân hàng nhằm bảo vệ cho tài khoản ATM, tài khoản tín dụng của mình, tránh thiệt hại tài sản.

Đặc biệt, bạn cần lưu ý đến điều tối quan trọng này:

Ngân hàng sẽ không bao giờ yêu cầu khách hàng cung cấp mật khẩu, thông tin thẻ hay mã OTP trong bất cứ trường hợp nào.

Nếu bạn nhận được cuộc gọi đòi các điều như trên từ người xưng danh từ phía ngân hàng thì cần cảnh giác cao độ. Ngắt cuộc gọi và tới chi nhánh ngân hàng gần nhất để xác minh và làm việc.