Không lâu sau khi xuất hiện ở Đài Loan đầu hè năm nay, kem trân châu đường đen đã có mặt tại các cửa hàng online Việt Nam từ giữa tháng 5. Dù giá bán dao động quanh 50.000 – 60.000 đồng mỗi que, loại kem này vẫn "cháy hàng".

Theo số liệu thống kê dự báo trên trang Statista, quy mô thị trường kem lạnh của Việt Nam năm 2019 ước đạt 74 triệu USD và giữ mức tăng trưởng kép hàng năm xấp xỉ 7,4% trong giai đoạn 2019 – 2023, cao hơn mức chung toàn thị trường đồ ngọt (4,8%). Kem lạnh là mặt hàng tiêu dùng nhanh (FMCG) tiêu biểu được Kantar Worldpanel nhắc tới bởi trong khi cả thị trường FMCG chỉ tăng 5,2% ở khu vực nông thôn (không kể 4 thành phố lớn) thì ngành hàng Kem ghi nhận mức tăng trưởng gấp đôi và đạt mức tiếp cận người tiêu dùng cao nhất trong 3 năm qua. Tỷ lệ hộ mua tại khu vực nông thôn đạt 26,8%, cao hơn mùa cao điểm các năm trước đó.

Nghiên cứu của Kantar Worldpanel cho biết trong hè 2018 bình quân mỗi hộ gia đình Việt Nam tiêu thụ 1,7 kg kem với số tiền chi cho mỗi dịp mua bình quân là 26.000 đồng. Phân khúc giá tầm trung chiếm tỷ trọng lớn nhất nhưng nhu cầu ở phân khúc cao cấp cũng đang phổ biến hơn ở nhiều thành phố lớn.

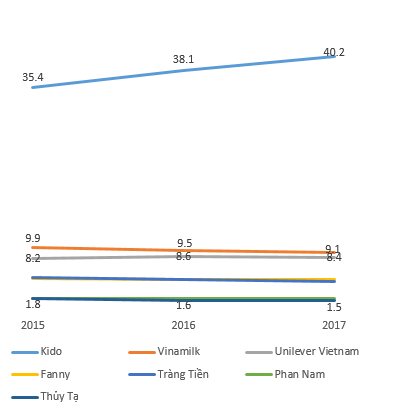

Dư địa cho tăng trưởng vượt nhiều ngành hàng nhưng cạnh tranh trên thị trường kem lạnh cũng trở nên khốc liệt hơn. Theo số liệu đến năm 2017, hai hãng kem nội địa Kido Food và Vinamilk nắm giữ gần 50% thị phần ngành kem. Còn Unilever Việt Nam với dòng kem Corneto giữ 6,1%, đứng thứ 3 về thị phần. 2018 là năm đầu tiên CTCP Thực phẩm đông lạnh Kido, đứng đầu thị phần ngành kem tăng trưởng âm doanh thu. Doanh thu ngành kem giảm 12,3% và mảng sữa chua giảm 32,3% do sự cạnh tranh gay gắt là nguyên nhân chính khiến doanh thu năm 2018 của Kido Food giảm 15,7% so với năm trước chỉ đạt 1.258 tỷ đồng.

Tình trạng tương tự cũng xảy ra ở Thủy Tạ, hãng kem lâu đời của Hà Nội, với doanh thu khối thị trường kem giảm 3,1% so với năm 2017, thu về gần 46 tỷ đồng.

Thị phần một số nhãn hàng kem giai đoạn 2015 – 2017 - Nguồn: Euromonitor

Ở ngành kem, chất lượng sản phẩm tốt và hệ thống phân phối mạnh là hai động lực mấu chốt để thành công. Sự gia nhập của các hãng kem ngoại, thuế nhập khẩu mặt hàng từ nhiều quốc gia mà Việt Nam ký Hiệp định FTA ưu đãi hơn, cùng đó là sự hậu thuẫn phân phối của nhiều siêu thị ngoại hay việc phát triển mạng lưới phân phối qua kênh online. Những thay đổi trên có thể làm nóng hơn cuộc đua thị phần mặt hàng kem lạnh.

Sản phẩm mới có thể chia lại miếng bánh thị phần

Vẫn còn quá sớm để đánh giá sức hút của que kem trân châu đường đen đắt đỏ khi mùa cao điểm hè vừa bắt đầu. Dù vậy, các sản phẩm mới có thể là nhân tố thay đổi đáng kể cơ cấu doanh thu và trên thực tế đã có những hiện tượng như vậy. Báo cáo của hãng nghiên cứu thị trường Euromonitor cho biết, nhờ vị ngọt thanh nhẹ và ảnh hưởng của văn hóa Nhật Bản, dòng kem trà xanh đã trở nên phổ biến, vươn từ vị trí thứ 7 năm 2013 lên vị trí thứ 4 trong các hương vị kem được yêu thích chỉ sau chocolate, vani, dâu từ năm 2015. Nhiều doanh nghiệp lớn hồi năm 2016 đã bổ sung hương vị này vào danh mục sản phẩm như Vinamilk (Twin Cows), Nestlé Việt Nam (Kit Kat Green Tea).

Đa dạng sản phẩm là chiến lược mà nhiều hãng kem phải thực hiện để giữ và mở rộng thị phần. Các hãng kem nội địa có thể sáng tạo ra mặt hàng mới, tìm cách kết hợp hương vị mới hoặc đi theo những loại kem mới ở thế giới đã được người tiêu dùng Việt Nam ưa chuộng. Trong năm 2018, Vinamilk bổ sung thêm dòng kem tuýp Yolo, Kido Food dù không thêm dòng sản phẩm mới nhưng danh mục kem của ông lớn này đã được bổ sung khá nhiều trong 2 năm trước với các sản phẩm kem chuối, kem cá, kem mochi…

Sự đổ bộ của các hãng kem ngoại rõ ràng đang làm phong phú hơn đáng kể sự lựa chọn của người tiêu dùng. Việc sẽ có thêm nhiều quốc gia được áp dụng mức thuế nhập khẩu ưu đãi theo các Hiệp định mà Việt Nam ký kết cũng sẽ kích thích cuộc xâm lấn của kem ngoại trên thị trường. Theo dự thảo Biểu thuế xuất nhập khẩu đối với các quốc gia tham gia CPTPP như Mỹ, Canada…, thuế nhập khẩu đối với mặt hàng kem lạnh sẽ giảm từ mức 20% hiện tại xuống 16% trong năm đầu và lần lượt là 12%, 8%, 4% và 0% ở các năm tiếp theo. Hay xa hơn, Hiệp định EVFTA mà Việt Nam mong muốn ký kết với EU cũng sẽ giúp kem "made in EU" rẻ hơn nhờ bớt gánh nặng thuế. Hiện thuế nhập khẩu chung áp dụng với mặt hàng này là 20%. Từ năm 2019 ,theo Hiệp định ASEAN - Ấn Độ (AIFTA), thuế nhập khẩu kem từ Ấn Độ cũng vừa giảm từ 10% xuống 0%. Trong khi đó, kem nhập khẩu từ Hàn Quốc và Úc, New Zealand đã giảm xuống 0% hồi đầu năm 2018 từ mức 10% và 5% trước đó.

Kênh phân phối trực tuyến – nhỏ liệu có võ?

Các kênh phân phối trong ngành kem hiện nay chủ yếu hiện nay vẫn là các cửa hàng tiện lợi, siêu thị, đại siêu thị. Ông lớn Kido Group vẫn giữ vị trí số 1 trong ngành kem về hệ thống phân phối, duy trì ở mức 70.000 điểm bán lẻ. Một số hãng kem mới như TH True Milk cũng mở rộng khá nhanh. Dù chỉ mới vào ngành kem từ giữa năm 2018 nhưng kem của TH hiện được phân phối tại khá nhiều siêu thị và hơn 200 cửa hàng bán lẻ chuyên bán các sản phẩm thuộc hệ sinh thái sữa của hãng này. Các hãng kem ngoại cũng tăng cường sự hiện diện khi theo chân các siêu thị, chuỗi tiện lợi nước ngoài đang có mặt nhiều hơn ở Việt Nam. Baskin-Robbins, chuỗi cửa hàng kem từ Mỹ, sau 7 năm trở lại thị trường Việt Nam đến nay cũng được mở ở 8 tỉnh, thành với 35 cửa hàng.

Khó có thể đưa ra con số thống kê có bao nhiêu điểm bán kem trên internet. Điểm bán đấy có thể xuất hiện trên facebook hay những ứng dụng gọi đồ. Báo cáo của Euromonitor cho biết hình thức bán lẻ trực tuyến đối với mặt hàng kem lạnh đã bắt đầu tăng trưởng trong năm 2017 dù doanh số vẫn còn rất khiêm tốn. Euromonitor dự báo kênh online sẽ trở nên phổ biến hơn với người tiêu dùng Việt. Xu hướng này là hoàn toàn có thể ở ngành kem nói riêng và ngành tiêu dùng nhanh nói chung nhờ sự phát triển dịch vụ giao hàng và kết nối trên không gian mạng.

Một hãng kem cần nhiều thời gian để đưa vào sản xuất sản phẩm mới, một siêu thị cũng cần thời gian để quyết định đặt sản phẩm nào lên kệ, nhưng các shop online lại có thể quyết định nhanh hơn, kịp bắt sóng nhu cầu người dùng. Như trường hợp của kem trân châu đường đen, có mặt tại Việt Nam chỉ hơn một tháng sau xuất hiện. Chi phí vận chuyển đắt đỏ tất nhiên là một rào cản lớn. Tuy vậy, khi một hộp kem Đài Loan được mang đến tận cửa nhà, đó cũng là tín hiệu cho thấy các hãng kem cần gấp rút đổi mới mình từ cả sản phẩm lẫn cách tiếp cận người tiêu dùng để giữ lợi thế trong môi trường cạnh tranh ngày càng gay gắt hơn.