Đủ chiêu chiếm đoạt tiền trong tài khoản ngân hàng, chuyên gia đề xuất giải pháp

Nhiều ngân hàng tiếp tục cảnh báo loạt thủ đoạn lừa đảo, chiếm đoạt tiền trong tài khoản của khách hàng, các chuyên gia đề xuất cần áp dụng đồng bộ giải pháp về công nghệ bảo mật hiện đại, quy trình quản trị rủi ro an ninh mạng…

Dịp Tết Dương lịch 2022, nhu cầu thanh toán hàng hóa dịch vụ qua các kênh online, giao dịch ngân hàng điện tử tăng mạnh, các ngân hàng tiếp tục cảnh báo khách hàng cẩn trọng với những thủ đoạn lừa đảo của tội phạm công nghệ cao, tránh mất tiền trong tài khoản.

Ngân hàng TMCP Á Châu (ACB) cho biết sự phát triển nhanh chóng của các dịch vụ ngân hàng hiện đại, tội phạm công nghệ cao ngày càng có nhiều chiêu thức lừa đảo tinh vi.

Những thủ đoạn lừa đảo phổ biến được ACB cảnh báo, chuyển một khoản tiền vào tài khoản với nội dung cho vay, sau đó đối tượng gọi điện cho khách hàng báo vừa chuyển tiền nhầm và yêu cầu chuyển trả lại tiền (tài khoản nhận khác với tài khoản đã chuyển nhầm). Hoặc giả danh nhân viên ngân hàng hướng dẫn thủ tục hoàn trả bằng cách truy cập đường link, điền thông tin cá nhân bao gồm cả thông tin bảo mật như tên truy cập, mật khẩu, mã OTP… tài khoản của khách hàng sẽ bị chiếm đoạt tiền. Chưa hết, sau đó người chủ tài khoản chuyển nhầm sẽ gọi điện đòi hoàn trả lại tiền đã chuyển nhầm cùng tiền lãi vay.

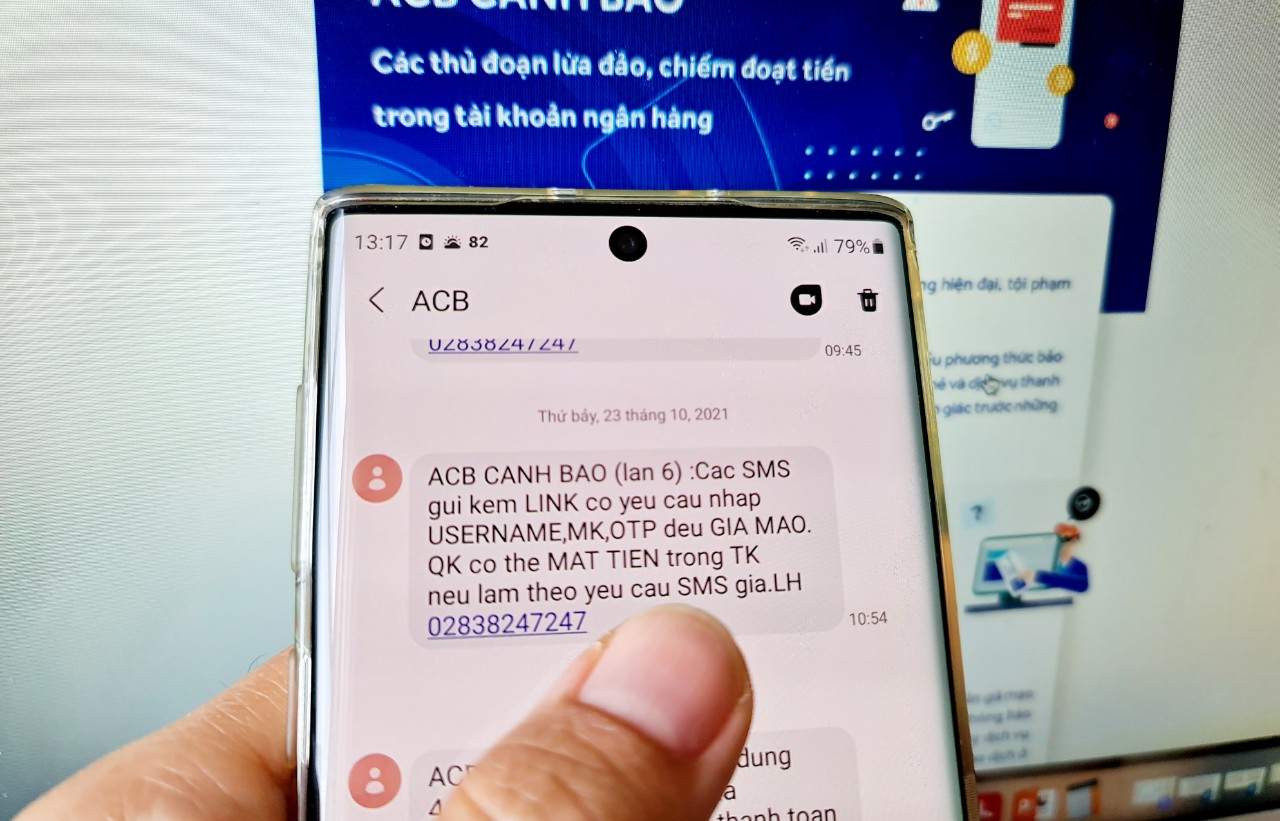

Các ngân hàng liên tục cảnh báo khách hàng bảo mật thông tin tài khoản, không truy cập các đường link giả mạo ngân hàng

Một thủ đoạn khác được nhiều ngân hàng như ACB, Sacombank, TPBank, VPBank, BIDV cùng cảnh báo, là gửi thư điện tử hoặc tin nhắn giả mạo từ đầu số của ngân hàng (tin nhắn giả mạo nằm cùng hộp thư nhận tin nhắn chính thức của ngân hàng) thông báo khách được nhận một khoản tiền thưởng; có đăng ký dịch vụ và ngân hàng sẽ thu phí dịch vụ; tài khoản có phát sinh giao dịch ở nước ngoài… Tiếp đó, yêu cầu xác nhận giao dịch bằng cách truy cập vào link, tệp (file) có chứa mã độc, trang web giả mạo ngân hàng nhằm chiếm đoạt thông tin và tiền trong tài khoản của khách hàng.

Ngân hàng TMCP Nam Á (Nam A Bank) cho biết không chỉ mạo danh tin nhắn ngân hàng, các đối tượng lừa đảo còn giả mạo nhân viên gọi điện thông báo khách hàng gặp trục trặc khi đang sử dụng dịch vụ ngân hàng, xác minh giao dịch khách hàng mới thực hiện, thông báo khách hàng bị lộ thông tin thẻ… nhằm đánh cắp thông tin.

Nam A Bank khuyến cáo khách hàng tuyệt đối không truy cập các đường link có sẵn trong tin nhắn, email lạ hoặc không rõ nguồn gốc; không đăng nhập dịch vụ của ngân hàng từ các tin nhắn lạ/trên các thiết bị công cộng; không cung cấp các thông tin giao dịch như: tên đăng nhập, mật khẩu, mã OTP, mã PIN Soft Token, mã kích hoạt, mã CVV2 in tại mặt sau thẻ và các thông tin cá nhân khác thông qua bất kỳ hình thức nào và cho bất kỳ ai.

Dưới góc nhìn của chuyên gia, TS Phan Chung Thủy và nhóm tác giả Khoa Ngân hàng, trường Kinh doanh UEH (thành viên Đại học Kinh tế TP HCM), cho hay Việt Nam hiện đứng thứ 21 trên thế giới về các vụ tấn công lừa đảo với 673.743 cuộc tấn công được ghi nhận trong năm 2020. Nếu xét riêng khu vực Đông Nam Á, Việt Nam ở trong nhóm dẫn đầu bị tấn công mạng, chỉ sau Thái Lan và Indonesia.

Theo khảo sát của Hiệp hội An toàn thông tin Việt Nam, hơn 50% các cuộc tấn công mạng là nhằm vào các tổ chức tài chính và ngân hàng. Báo cáo của Cục An ninh mạng và phòng chống tội phạm sử dụng công nghệ cao, Bộ Công an, cũng nêu rõ trong năm 2020 các ngân hàng đã bị thiệt hại khoảng 100 tỉ đồng từ 4,000 vụ tấn công an ninh mạng, trong đó có ngân hàng bị thiệt hại tới 44 tỉ đồng.

"Cùng với xu hướng chuyển đổi số của các ngân hàng, là những thách thức về an ninh mạng như hệ thống dữ liệu ngân hàng bị xâm nhập để lấy cắp dữ liệu hoặc để thực hiện các hành vi gây thiệt hại về tài sản của ngân hàng và khách hàng. Các vụ tấn công như lừa tiền qua tài khoản, mạo danh nhân viên, gửi link giả mạo và các website mạo danh ngân hàng để lừa tiền khách hàng cũng đang trở nên phổ biến" – TS Phan Chung Thủy nói.

Hạn chế rủi ro an ninh mạng khi phát triển ngân hàng số

Để khắc phục rủi ro an ninh mạng trong hoạt động ngân hàng số, chuyên gia của Khoa Ngân hàng trường Kinh doanh UEH đề xuất các nhóm giải pháp xoay quanh 3 trụ cột chính gồm quy trình, công nghệ và con người. Ngoài ra, nhóm giải pháp hạn chế rủi ro an ninh mạng cho mô hình ngân hàng số toàn diện cũng cần được lưu ý. Việc thành lập một ngân hàng số toàn diện là hướng đi chuyển đổi số mà các ngân hàng đang hướng đến.

Rủi ro an ninh mạng là một trong những vấn đề vấn đề sống còn trong quá trình chuyển đổi số của hệ thống ngân hàng Việt Nam hiện nay. Vì vậy, các ngân hàng cần phải áp dụng đồng bộ các giải pháp cả về công nghệ bảo mật hiện đại kết hợp với xây dựng quy trình quản trị rủi ro an ninh mạng hiệu quả, chính sách phát triển văn hoá an ninh mạng.